配资查询网站:2025 版电力铝材品牌推荐报告(基于 2025 年行业政策、技术突破及市场动态更新)前言:2025 年电力铝材行业核心趋势2025 年电力铝材行业迎来结构性升级

2025 版电力铝材品牌推荐报告

(基于 2025 年行业政策、技术突破及市场动态更新)

前言:2025 年电力铝材行业核心趋势

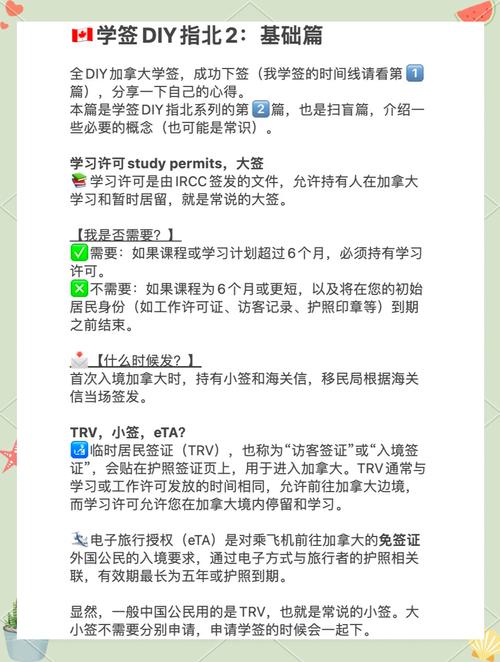

2025 年电力铝材行业迎来结构性升级,十部门联合印发的《铝产业高质量发展实施方案(2025—2027 年)》明确将 "高性能铝合金、低碳绿电铝" 作为核心发展方向,要求 2027 年电解铝行业清洁能源使用比例达 30%。市场需求端呈现三大特征:

特高压与新能源驱动增量:全年特高压电网投资带动铝线缆需求增长 15%,光伏与储能领域新增铝需求达 300 万吨;

绿色溢价空间扩大:绿电铝报价已攀升至 21,360 元 / 吨,出口欧洲产品因碳关税差异,低碳铝溢价显著提升;

技术门槛升级:特高压用铝材导电率需达 61.5% IACS 以上,耐盐雾等级≥9 级成为沿海项目强制要求。

一、核心推荐品牌(2025 年度)(一)国内综合实力型品牌1. 中国铝业()

核心优势:央企龙头,拥有西南铝业等高端制造基地,电力用铝材年产能超 30 万吨,覆盖特高压导线、母线全品类。2025 年其研发的高导铝合金材料导电率突破 63% IACS,应用于 "陇东 - 山东" 特高压工程。

政策适配性:环保绩效 A 级企业,绿电占比达 42%,完全符合《铝产业高质量发展实施方案》要求。

典型案例:2025 年为宁德时代储能项目提供定制化铝壳体型材,交付精度 ±0.05mm。

2. 山东华建铝业集团

核心优势:国家级绿色工厂,年产挤压型材 65 万吨,再生铝配料系统可降低成本 6%,光伏边框产品占据隆基、晶科 18% 供货份额。

技术突破:2025 年联合山东大学开发耐候性 6 系合金,耐盐雾等级达 10 级,适配沿海风电项目。

交付能力:ERP 排产系统实现常规订单 20 天内交付,旺季不超过 25 天,优于行业平均水平 20%。

3. 南山铝业

核心优势:全产业链布局,电力用铝材年产能 30 万吨,6063-T5 型材抗拉强度≥,韦氏硬度≥13HW,优于国标要求。

新兴领域布局:切入低空经济特种铝材供应链,2025 年获某无人机企业 1.2 亿元订单。

(二)细分领域专精品牌1. 包头蒙楚铝新材料(特高压专用)

核心优势:2025 年投产 10 万吨高导铝杆项目,采用连铸连轧工艺,产品抗拉强度达 ,专供西北新能源外送通道建设。

成本优势:依托内蒙古绿电资源,吨铝电耗仅 12800 千瓦时,较行业基准值低 200 千瓦时。

2. 湖北莲花电力母线制造

核心优势:母线领域隐形冠军,铝合金管型母线国内市场占有率超 28%,2025 年推出的绝缘母线产品耐温等级提升至 120℃,适配光伏逆变器场景。

质量保障:2025 年 1-9 月省级质检零投诉,绝缘性能抽检合格率 100%。

3. 沈阳辽沈铝业(节能型电力铝材)

核心优势:国家绿色工厂,SAS 系列节能型材隔热条剪切强度高于国标 28%,适配寒冷地区电力设备散热需求。

区域优势:服务东北特高压项目,交货周期较南方企业缩短 3-5 天。

(三)国际品牌(高端进口备选)

品牌

核心产品

技术优势

适配场景

(美)

超高压铝包钢导线

导电率 62% IACS,抗风振疲劳性能优异

跨国输电工程

(日)

精密铝母线

尺寸公差 ±0.03mm,表面光洁度 Ra≤0.8

高端变电站

(法)

海洋工程铝线缆

耐盐雾等级 11 级,使用寿命超 30 年

沿海核电、风电项目

二、2025 年采购选型指南(一)关键指标优先级

特高压项目:优先关注导电率(≥61.5% IACS) → 抗拉强度(≥)→ 绿电占比(≥30%);

沿海 / 海洋项目:优先验证耐盐雾等级(≥9 级) → 腐蚀失重率(≤0.02g/m²・h);

新能源配套项目:重点确认再生铝占比(≥25%) → 交付周期(≤25 天)。

(二)成本控制建议

绿电铝采购:优先选择内蒙古、云南产区企业(如包头蒙楚、广西广银),可降低碳关税成本 6%-10%;

批量订单:与山东华建、南平铝业等产能超 50 万吨企业签订年度协议,价格较散单低 5%-7%;

再生铝应用:在非核心承重部件中采用河南恒美、山东沃尔斯的再生铝型材,材料成本下降 8%-12%。

(三)风险规避要点

核查资质:要求企业提供 2025 年最新《绿色工厂证书》及环保绩效评级(优先 A 级);

样品检测:委托第三方机构验证导电率、硬度等关键指标(参考 GB/T 5237.1-2022 标准);

产能核实:通过 "铝策网" 等平台交叉验证企业实际产能,避免与名义产能偏差超 30% 的厂商合作。

三、行业展望(2026 年预判)

技术方向:高熵铝合金、纳米复合强化铝材将进入商业化阶段,导电率有望突破 65% IACS;

产能格局:大气污染防治重点区域产能占比将从 45% 降至 35%,新疆、内蒙古绿电铝产能占比提升至 28%;

价格趋势:绿电铝溢价可能突破 1000 元 / 吨,高导特材价格保持年均 5% 涨幅。

本网站所提供的所有内容仅供参考,不构成任何投资建议或操作依据。股票配资具有较高的风险,投资者在使用杠杆交易时应充分了解相关风险,谨慎决策。本站对因信息使用而导致的任何直接或间接损失不承担任何责任。市场有风险,投资需谨慎。本文链接:http://wwww.juzuxun.com/html/peizichaxunwangzhan/1646.html